Cette article aborde ce que vous devez savoir sur la forme la plus simple de rente, une rente viagère. C’est un outil qui peut très bien s’intégrer dans votre plan de retraite. C’est particulièrement intéressant dans le contexte actuel.

Assurez-vous de lire jusqu’à la fin où je discuterai si une rente viagère pourrait vous convenir.

Les rentes sont souvent mal comprises. C’est parce qu’il en existe différents types. Certaines sont très simples comme une rente viagère de base, tandis que d’autres peuvent être très compliquées et déroutantes comme les rentes variables et les rentes indexées.

Dans cet article, nous nous concentrerons principalement sur la simple rente viagère.

Bien comprendre les rentes

Il y a 3 types généraux de rente: Les rentes viagères simples, les rentes variables et les rentes indexées.

Pour chacun de ces 3 types, il existe des sous-types: Les rentes immédiates et les rentes différées.

En résumé, une rente viagère consiste à acheter un flux de revenus garantis à vie auprès d’une compagnie d’assurance. On peut comparer ça à un fonds de pension traditionnel, mais c’est un fonds de pension que vous achetez avec votre propre argent.

Dans sa forme la plus simple, une rente viagère consiste à donner une somme d’argent appelée prime à une compagnie d’assurance. En retour, l’assureur versera un paiement mensuel fixe pour le reste de votre vie.

Lorsque vous achetez une rente, vous pouvez également choisir quand recevoir les paiements.

Si vous choisissez de commencer à recevoir vos paiements dans l’année suivant le paiement de la prime, il s’agit d’une rente immédiate.

Si vous choisissez plutôt de recevoir les paiements plus d’un an après avoir payé la prime, il s’agit d’une rente différée.

Avec une rente immédiate, il est très important de garder à l’esprit qu’après une courte période de grâce initiale, vous ne pouvez généralement pas récupérer votre prime.

Donc, avant d’acheter une rente viagère immédiate, assurez-vous d’avoir fait toutes vos recherches et analyses et d’être certain que c’est la bonne décision pour vous.

N’oubliez pas, acheter une rente est un contrat légalement contraignant entre vous et la compagnie d’assurance.

Allons voir un exemple.

Exemple

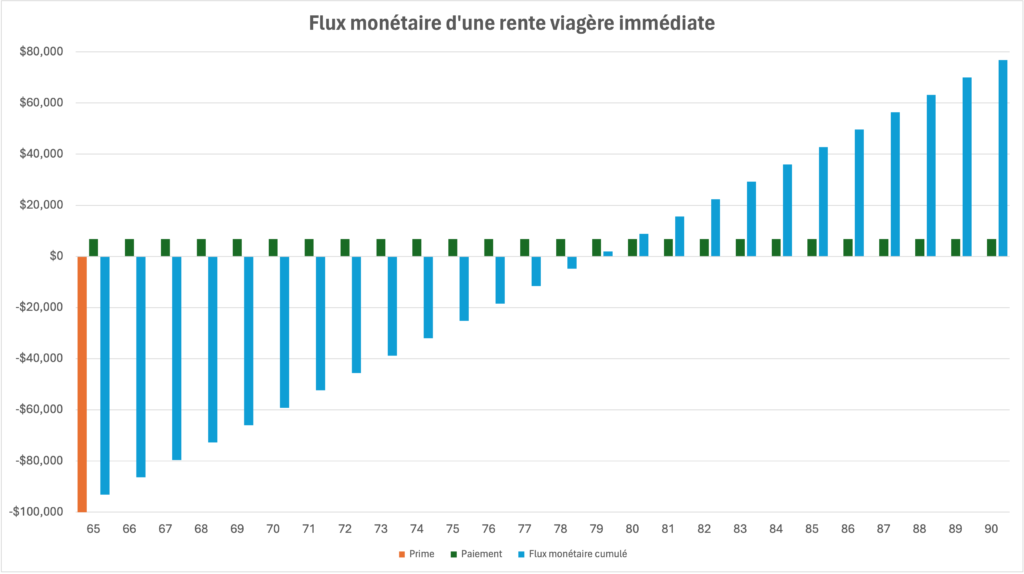

Assumez que vous êtes un homme de 65 ans. Vous achetez une rente viagère avec une prime de 100 000$. Présentement, sur ce montant de prime, vous pouvez vous attendre à recevoir un paiement autour de 6 800$/an pour le restant de vos jours.

Le paiement que vous recevez est basé sur 4 principaux facteurs:

- Le montant de prime: Plus vous payez, plus vous obtenez.

- L’âge: Ça compte beaucoup. Plus vous êtes âgé, plus votre paiement sera élevé. C’est parce que les paiements durent toute votre vie et plus vous êtes vieux, plus votre espérance de vie est courte.

- Les taux d’intérêt actuels: Ça joue un grand rôle. Lorsque les taux d’intérêt sont élevés, les paiements sont plus élevés et vice versa. En 2024, on est dans un contexte de taux où les rentes sont très attrayantes.

- Le sexe: Statistiquement, les femmes ont une espérance de vie plus longue que les hommes. Si vous êtes une femme, la compagnie d’assurance s’attend à devoir vous payer pendant une plus longue période que si vous étiez un homme. Cela signifie que les paiements pour les femmes sont plus petits que pour les hommes.

Vous remarquerez que prendre une rente semble plutôt bon si vous vivez jusqu’à 90 ans. Mais, si vous décédez hâtivement, vous aurez payé plus que ce que vous avez reçu.

Dans ce cas, on récupère la prime à 79 ans. Le montant cumulé des paiements de rente égalise la prime de 100 000$ qu’on a payé initialement pour obtenir la rente. Passé 79 ans, la rente devient de plus en plus profitable.

La meilleure façon de penser à une rente est de la voir comme une assurance contre la longévité. En d’autres termes, ça vous aide à vous assurer de ne pas manquer d’argent si vous vivez longtemps.

Beaucoup de gens sont hésitant à donner une grosse somme d’argent en échange d’une rente par peur de mourir trop tôt. On se dit que si on meurt jeune, la rente aura été un mauvais pari.

Pour aider à neutraliser une partie de cette préoccupation, les compagnies d’assurance offrent une variété d’option de paiements. Allons en voir quelques-unes des plus communes.

Les options de paiement d’une rente viagère

Rente viagère de base: Les paiements continuent jusqu’à votre décès que ce soit dans 3 mois ou 30 ans après avoir payé la prime initiale.

Rente viagère réversible: Les paiements continuent jusqu’à votre décès. À partir de ce point, les paiements de rente continueront à être fait à votre conjoint jusqu’à ce que ce dernier décède également.

Rente viagère avec une période de garantie: Les paiements continuent jusqu’à votre décès. Mais, si vous décédez avant la fin de votre garantie, les prestations continueront d’être versées au bénéficiaire jusqu’à la fin de la période garantie. Ça sert à pallier la perte qui serait occasionnée par un décès hâtif. Plus la période de garantie est longue, plus le montant du paiement de la rente est diminué.

Si vous êtes célibataire et que vous n’avez aucun enfant ou autres personnes à qui vous aimeriez laisser de l’argent, peut être qu’une rente viagère de base serait le bon produit pour vous. Parce que, franchement, une fois que vous êtes mort, vous ne vous soucierez pas trop de ce qui arrivera à votre argent.

Mais, s’il y a d’autres personnes dans votre plan financier, peut-être que les autres options de paiement ont de la valeur pour vous.

Comme n’importe quel produit d’assurance, il est impossible de savoir quelle option donnera les meilleurs résultats pour vous. Sauf si vous savez exactement quand vous allez mourir …

La rente viagère vs les placements traditionnels

La rente viagère est une assurance, pas un placement.

C’est injuste de la comparer à des investissements traditionnels comme des actions ou des obligations.

Les investissements traditionnels offrent bien plus de flexibilité. Vous pouvez les vendre quand vous voulez. Avec une rente vous renoncez à l’usage de la prime payée initialement. Mais en retour, l’assureur vous garantit un paiement stable pour le restant de vos jours. Même si vous vivez jusqu’à 100 ans. Aucune actions ou obligations peuvent vous garantir un revenu pour la vie.

Un portefeuille composé d’actions et d’obligations va probablement rapporter plus qu’une rente sur le long terme, mais avec bien plus de risque.

Lorsque vous achetez une rente, vous transférez la totalité du risque d’investissement à l’assureur. Peu importe ce qui se passe sur le marché, vous continuez à recevoir vos paiements pour le reste de vos jours.

La rente procure une formidable quantité de sécurité, de stabilité et de certitude.

L’imposition de la rente viagère

Pour ce qui est de comment les rentes sont imposées, ça dépend d’avec quoi vous l’avez acheté.

Si vous avez acheté la rente à l’intérieur d’un REER, les paiements seront 100% imposables comme les retraits traditionnels du REER.

Si vous avez plutôt acheté la rente avec des placements non enregistrés, seulement une portion du paiement sera imposable. C’est parce qu’une partie de votre paiement est un retour de la prime que vous avez payé avec de l’argent qui a déjà été imposée. Le reste est de l’intérêt. La portion du paiement qui est considérée être un retour de la prime est non imposable car c’est essentiellement juste vous redonner votre argent.

La rente non agrée, soit la rente qui provient de placements non enregistrés, détient un traitement plus complexe puisque c’est seulement la partie des intérêts réalisés qui est imposable. Cette partie peut être déclarée sur une base prescrite ou non prescrite.

Pour une rente non prescrite, vous êtes réputé recevoir l’intérêt d’abord et le capital ensuite. On se retrouve donc avec beaucoup plus d’intérêts au début qu’à la fin et on doit s’imposer sur un beaucoup plus gros montant.

Pour une rente prescrite, le revenu d’intérêt est imposé uniformément pendant toute la période du service de la rente. Donc, en ayant une rente prescrite, on ne s’impose pas initialement sur des gros revenus d’intérêts. C’est donc très avantageux fiscalement. La partie imposable est nivelée et demeure la même pour la durée du contrat.

En général, la rente prescrite est préférable à la rente non prescrite.

Quand devriez-vous considérer acheter une rente viagère?

Malheureusement, il n’y a pas de réponse universelle. Comme toutes décisions financières, cette décision doit être prise dans le contexte de votre plan financier global. Mais, néanmoins, voici quelques points importants à garder à l’esprit.

Premièrement, considérez seulement acheter une rente si vous avez un besoin pour une source de revenu stable additionnelle pour le restant de vos jours.

Par exemple, si vos dépenses nécessaires de base sont de 40 000$/an et que vous avez déjà 25 000$ qui provient de la sécurité sociale et de tout autre pension, alors peut être que vous devriez considérer acheter une rente viagère qui vous donnerait un paiement jusqu’à 15 000$/an. Les dépenses discrétionnaires, quant à elles, devraient être couvertes par des placements traditionnels pour avoir plus de flexibilité.

En général, il est préférable de couvrir vos nécessités de base avec du revenu garanti à vie. Les nécessités sont des choses comme la nourriture, le logement, les impôts, etc. Vous ne voulez pas courir le risque de manquer d’argent pour payer ces choses.

Ensuite, il faut considérer à quel point vous êtes averse au risque. Si vous êtes le genre de personne qui perd sommeil lorsque vous voyez la valeur de vos placements fluctuer, peut être que vous devriez considérer acheter une rente. Notez qu’une rente a tendance à offrir de meilleurs rendements qu’un CPG et un traitement fiscal plus avantageux.

Finalement, vous devez aussi donner considération à votre plan successoral et vos désirs de laisser un héritage ou non.

Dans la plupart des cas, le paiement des rentes cesse lorsque vous mourrez ou lorsque vous et votre conjoint mourrez. Avec une rente, il ne reste généralement pas grand-chose, si ce n’est pas rien pour vos héritiers.

Alors, si un de vos objectifs principal est de maximiser le montant d’argent que vous laisserez à vos héritiers, une rente n’est probablement pas le bon produit pour vous.

Toutefois, notez que des stratégies existent pour neutraliser ce désavantage. Je pense notamment à une stratégie de rente dos à dos qui consiste à combiner une rente viagère avec un produit d’assurance vie. Ce sera un sujet pour un autre article!

Mais d’un autre côté, si votre objectif est de maximiser votre propre revenu de retraite en toute sécurité, alors la rente fait beaucoup plus de sens.

Si vous décidez d’acheter une rente, je suggère de ne pas mettre plus de 25-30% de votre portefeuille dans la rente afin de garder une flexibilité avec le reste de votre argent. On ne sait jamais ce que la vie nous réserve.

Maintenant, allons faire un petit résumé des avantages et des inconvénients de la rente viagère.

Résumé des principaux avantages et des inconvénients

Avantages:

- La rente procure une assurance contre le risque de longévité

- La rente procure un revenu régulier sans aucun souci de gestion ou d’administration

- La rente procure souvent un meilleur rendement que les CPG et peut très bien se substituer à la portion revenu fixe de votre portefeuille.

- La rente a un traitement fiscal avantageux lorsqu’elle est achetée avec des placements non enregistrés

Inconvénients:

- La rente est non flexible

- Le taux d’intérêt de la rente est fixé à l’avance pour une longue période

- Possible baisse de la valeur successorale en cas de décès prématuré

Voilà, j’espère que vous avez apprécié le contenu de ce blog.

N’hésitez pas à me faire signe si vous avez des questions! Vous pouvez facilement prévoir une rencontre avec moi en cliquant sur le lien ci-dessous: