Vous vous sentez dépassé par l’idée de la retraite? Vous n’êtes pas seul.

Cet article vous donne 6 raisons cruciales de communiquer avec un planificateur financier à l’approche de la retraite pour vous aider à y voir plus clair.

Allons-y.

- Évaluer votre situation financière

- Définir des objectifs de retraite réalistes

- Maximiser votre revenu de retraite

- Mise en place d’un plan d’investissement adapté à votre nouveau contexte

- Optimiser vos prestations de sécurité sociale

- Avoir la tranquillité d’esprit

1 – Évaluer votre situation financière actuelle

Avant de vous aventurer dans la retraite, il est essentiel d’évaluer votre situation financière actuelle.

Un planificateur financier peut vous aider à examiner vos actifs, vos dettes, vos dépenses et vos revenus afin d’obtenir une image claire de votre santé financière.

Cette évaluation vous aidera à identifier les domaines où vous pourriez avoir besoin d’ajustements pour atteindre vos objectifs de retraite.

2 – Définir des objectifs de retraite réalistes

Tout le monde a des objectifs différents pour la retraite, que ce soit voyager, passer du temps en famille ou poursuivre des passions.

Un planificateur financier peut vous aider à définir des objectifs de retraite réalistes en fonction de votre situation financière actuelle et de vos aspirations futures.

En travaillant ensemble, vous pouvez élaborer un plan financier qui vous permettra de réaliser ces objectifs de manière réaliste.

3 – Maximiser votre revenu de retraite

La retraite est une période de la vie où vous dépendrez fortement de vos économies et de vos investissements.

Lorsqu’on travail, on a généralement une seule source de revenu.

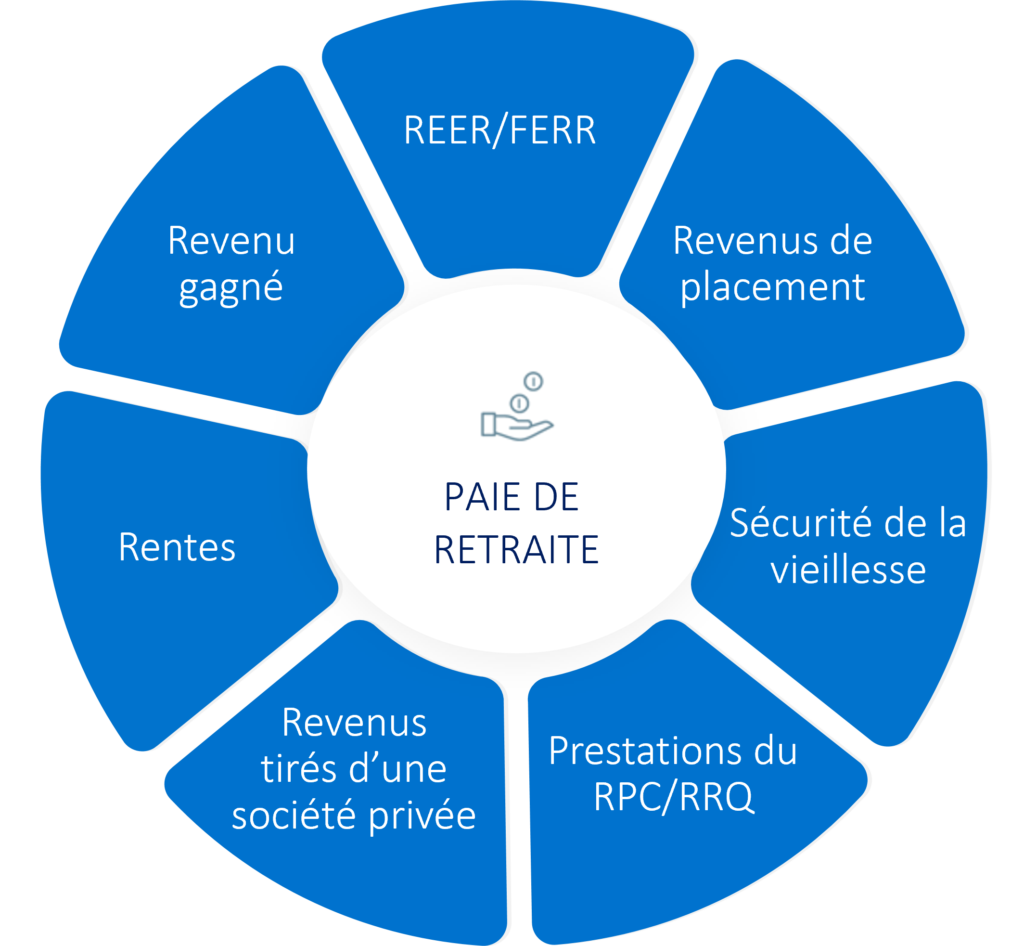

À la retraite, c’est différent. Il faut se créer soi-même un revenu à partir de ce qu’on a accumulé. Et, ce revenu peut provenir de différentes sources. Si on a bien fait nos devoir, on devrait avoir minimalement 4 sources de revenu avec lesquels jongler (REER, CELI, RRQ, SV). Dans certains cas, on pourrait même en avoir plus de 7.

Et, dans le cas d’un couple, on double les sources de revenu.

Ces sources ont tous des traitements fiscaux différents, ce qui ajoute une bonne couche de complexité. D’autant plus que lorsqu’on est en couple, des opportunités de planification fiscale supplémentaires sont possible. Par exemple, on peut faire du fractionnement de revenu.

Un planificateur financier peut vous aider à construire un revenu efficient, stable et durable.

4 – Mise en place d’un plan d’investissement adapté à votre nouveau contexte

Lorsqu’on arrive à la retraite, le contexte financier change souvent de manière significative.

On commence à penser à comment se créer un revenu à partir de ce qu’on a accumulé. La préservation du patrimoine devient un enjeu plus important.

Pour tenir compte de ces nouvelles préoccupations, il faut adapter sa stratégie de placement.

Un planificateur financier peut jouer un rôle crucial dans cette transition en aidant à mettre en place un plan d’investissement adapté à ce nouveau contexte.

Par exemple, il peut suggérer de mettre en place une stratégie de vases communicants ou suggérer de nouveaux instruments d’investissement tel que les rentes viagères.

5 – Optimiser vos prestations de sécurité sociale

Pour de nombreux retraités, les prestations de sécurité sociale représentent une part importante de leur revenu de retraite.

Un planificateur financier peut vous aider à estimer vos rentes du RRQ et de la SV.

Il peut aussi vous aider à élaborer une stratégie pour optimiser vos prestations.

En tenant compte de facteurs tels que votre âge, votre état de santé et vos besoins financiers, un planificateur peut vous aider à prendre des décisions éclairées sur le moment et la manière de demander vos prestations.

Parlant de RRQ, voici un article super pertinent à ce sujet: 2 améliorations pour bonifier votre revenu de retraite et profiter d’un revenu plus durable.

6 – Avoir la tranquilité d’esprit

En fin de compte, communiquer avec un planificateur financier à l’approche de la retraite vous offre une tranquillité d’esprit.

En élaborant un plan financier solide et en prenant des décisions éclairées, vous pouvez aborder la retraite en toute confiance, sachant que vous avez pris les mesures nécessaires pour sécuriser votre avenir financier.

Le planificateur financier a normalement à sa disposition des outils pour suivre l’évolution du plan en temps réel.

Mot de la fin

Que vous soyez à quelques années ou à quelques mois de la retraite, communiquer avec un planificateur financier peut vous aider à naviguer dans cette période de transition avec succès.

Plus on se prend tôt, mieux c’est. Je suggère de rencontrer un planificateur financier spécialisé en planification de retraite au moins 5 ans avant la date de la retraite.

Si ça vous intéresse, j’offre des séances d’informations personnelles et gratuites sur le sujet. Simplement cliquer sur le lien ci-dessous pour planifier une rencontre!

Consultation gratuite sur la planification de la retraite.