Vous planifiez votre retraite, mais vous avez de la difficulté à déterminer le revenu que vous aurez besoin pendant la retraite? Je vous suggère une approche pour vous aider à bien estimer ce montant.

Règle du 70%

La règle du 70% est très répandue, mais elle n’est pas parfaite. N’étant pas personnalisée, elle ne tient pas compte des caractéristiques proches à chacun.

Les fonds de pension à prestations déterminées tel que le RREGOP s’appuient sur cette règle dans leur conception. Les participants à ces régimes vont généralement obtenir une rente équivalente à 2% su salaire moyen de fin de carrière multiplié par le nombre d’années de service. La pleine rente étant atteinte après 35 années de service, cela représente 70% du salaire de fin de carrière (2% multiplié par 35 ans).

La règle du 70% est une règle qui se base sur le taux de remplacement. Ça représente le rapport entre le revenu de retraite et le salaire de fin de carrière.

Cette règle stipule que le remplacement de 70% des revenus bruts préretraite deverait suffire pour conserver le même niveau de vie à la retraite. Par exemple, une personne qui gagne 100 000$/an devrait chercher à générer un revenu de 70 000$/an (indexé à l’inflation) pour conserver le même niveau de vie à la retraite.

Il n’y a aucun fondement scientifique à l’appuie d’un tel taux. On considère qu’à ce niveau, le taux tient compte du fait que les dépenses d’une personne à la retraite sont moindres par suite notamment de l’élimination de certaines cotisations (Syndicat, RRQ, RQAP, assurance collective), de la réduction des frais de transport et de la réduction d’impôt provenant d’un revenu réduit.

Cette approche ne tient pas compte du fait que la personne ou le couple n’ont généralement plus d’enfants aux études et ont terminé de payer leur hypothèque. Il faut aussi tenir compte du fait que pour un couple, le partage des dépenses fixes entre elles réduit le besoin de revenu de remplacement. Avec ces ajustement, un taux de remplacement de 60% est plus réaliste et atteignable pour un début de retraite à 65 ans.

Pour avoir plus de précision et de personnalisation, il est préférable d’utiliser une autre approche. Une approche qui se base directement sur les dépenses plutôt que sur le revenu brut.

L’approche du coût de la vie

L’objectif normal de cette approche est de maintenir le même niveau de consommation personnelle qu’avant la retraite.

Par consommation personnelle, je fais allusion aux nécessités de base ainsi qu’aux dépenses discrétionnaires tel que les loisirs et voyages.

Avant de dériver la bonne cible de revenu pour la retraite, il faut déterminer notre train de vie actuel et voir comment nos besoins vont changer rendu à la retraite.

Prenons l’exemple d’un couple avec 2 enfants et une maison dont l’hypothèque sera remboursée avant la retraite.

Les principales dépenses susceptibles de disparaîtrent sont les suivantes:

- Les paiements hypothécaires

- Les dépenses liées aux enfants

- Les dépenses liées à l’emploi

- Cotisations syndicales et professionnelles

- Primes d’assurance collective

- Épargne pour la retraite

- Cotisation au régime de retraite de l’employeur

- Cotisations aux placements personnels (CELI, REER, NE)

- Impôts et charges salariales

- Cotisations de l’assurance-emploi

- Cotisations au RRQ

- Cotisations au RQAP

- Diminution de l’impôt (diminution du revenu imposable, crédits d’impôt supplémentaire et possibilité de fractionnement de revenu)

En retirant toutes ces dépenses, on réalise souvent que ce qui reste pour la consommation personnelle est probablement beaucoup plus bas que ce qu’on pense.

Autre observation, l’épargne pour la retraite a un double effet. Non seulement ça sert à mettre de l’argent de côté pour la retraite, mais ça diminue également votre consommation personnelle, ce qui diminue nécessairement votre cible de revenu à la retraite.

Revenons à l’exemple de notre couple et disons qu’une partie de leur chèque de paie est utilisé pour les dépenses suivantes:

- 20% hypothèque

- 10% épargne

- 15% enfants

- 5% dépenses liés au travail

Ce sont tous des dépenses portées à disparaîtrent. On se rend compte que réellement, il reste probablement moins de 50% du chèque de paie disponible pour les dépenses personnelles.

Dans cet exemple, pour conserver un mode de vie semblable, le couple devrait chercher à remplacer environ 50% de leur train de vie actuel plus un coussin pour avoir une marge de manoeuvre pour des imprévus tel que la maladie ou d’autres dépenses imprévues importantes.

Maintenant qu’on a une idée des besoins en dépense à la retraite, on peut déterminer le revenu qui sera nécessaire pour maintenir ce train de vie.

Gardez en tête qu’il est fort probable que la retraite dure plusieurs décennies.

Mot de la fin

La détermination du revenu nécessaire annuellement pendant la retraite n’est que la première étape d’une bonne planification de retraite. Ensuite, il faut

- Tenir compte de l’évolution de ces besoins

- Projeter les revenus stables et récurrents qui seront disponibles pendant la retraite

- Identifier le manque à gagner

- Actualiser pour trouver le capital nécessaire au moment de prendre la retraite

- Établir un plan d’épargne pour constituer ce capital

Notez qu’avec l’ajout d’une planification fiscale et d’une planification de placement efficiente, on est en mesure de réduire les besoins à la retraite. Moins d’impôt et de meilleures rendements nets implique un effort financier nécessaire inférieur.

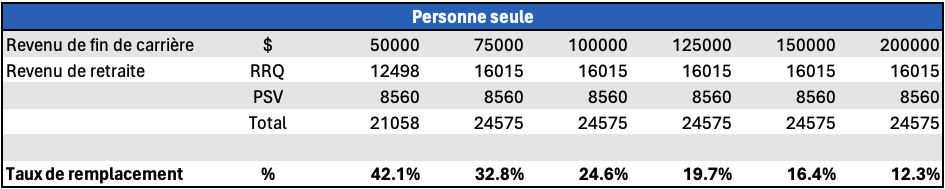

Je termine en vous laissant un tableau qui montre que les régimes publics, à eux seuls, ne permettent pas de maintenir le niveau de vie préretraite. D’autres sources de revenu à la retraite sont nécessaires (fonds de pension, REER, CELI, rentes). On peut également y constater que pour une personne qui a des revenus élevés, le taux de remplacement offert par la sécurité sociale (RRQ et SV) est minuscule.

* Considérant une admissibilité à 100% à la RRQ à partir de la tranche de 75 000$

** Prise des rentes à 65 ans